北京时间3月23日凌晨(明天凌晨),美联储将公布3月议息结果。在之前的文章《A股涨不动,这事儿怨美股?》,我们提到一个观点——美联储政策对A股影响越来越大。这背后的原因在于随着外资日渐成为A股的重要玩家,A股和美股的联动从2019年以来显著增强。

数据来源:Wind、中信建投证券而美联储的货币政策通过影响全球资产定价之锚——美国国债收益率,同时作用于中美两国股市,导致两个市场产生联动。此外,美联储的货币政策还会通过汇率和外资流动影响A股市场。

2022年,美联储连续大幅加息就是导致A股熊市的重要原因;2023年1月,市场预期美联储加息放缓,甚至预期2023年内转为降息,全球股市普涨,A股也迎来大涨;2023年2月以来,由于美国通胀数据居高不下,市场又预期美联储的加息幅度将会加大,A股又进入了震荡调整……

当前A股的短期走势可能确实要看美联储“脸色”。所以,北京时间明天凌晨的美联储议息结果,你得关注起来。

而这一次的美联储加息,可以说是一个非常棘手的决定(tough decision):一面是通胀依旧高企,一面是硅谷银行破产后愈演愈烈的银行业危机;大幅加息吧,可能导致银行业危机进一步扩大;不大幅加息吧,通胀居高不下。美联储有点“骑虎难下”。市场预期也是非常混乱,目前至少有四个版本的议息预测。

1、加息50个基点2、加息25个基点3、不加息4、降息25个基点

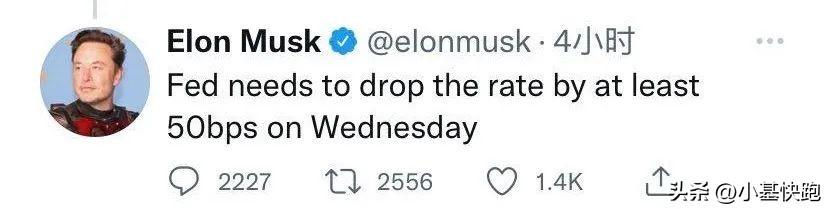

看热闹不嫌事大的马斯克甚至呼吁:美联储本周应降息至少50基点。

美联储到底会选哪个方案呢?在硅谷银行事件之前,考虑到美国最近的就业数据和通胀数据都比此前预期的要更强,市场普遍预期美联储这次将加息50个基点;美联储主席鲍威尔本人也基本是这个表态。

硅谷银行事件打破了市场普遍预期。

如果继续加息50个基点,可能会进一步恶化硅谷银行事件的连锁反应,稍显美联储对于近期的风险有些无动于衷、过于自信,或许不是最优之选。加息幅度越小,越有利于缓解目前的短期金融风险,但同时又使得控制通胀的困难加大。缓解短期金融风险的逻辑比较明显,毕竟这次硅谷银行风险的暴露是由加息触发,加息越多,脆弱机构的压力越大。控制通胀的困难加大也比较容易理解,加息幅度越小,对需求侧抑制就越少,而美联储通过加息抑制通胀,主要就是通过抑制需求来实现(需求减少,价格下降)。

加息25个基点则既能展示继续对抗通胀的决心,又表明了美联储对危机事件的关注,进退都有余地,市场普遍认为这种方式最有可能。

不加息和降息的概率则较低。因为这样做是货币政策的重大转向,会向市场透露美联储的某种“恐慌”,意味着银行体系实际的风险其实更大……而众所周知,美联储一向注意管理市场预期。

根据以上分析:美联储加息25个基点的概率看起来比较大;加息50个基点的概率其次;不加息和降息的概率比较小。

最后再把视线转回A股。加息50个基点、加息25个基点、不加息、降息25个基点,美联储不同的决定可能会对A股产生不同的影响。

如果加息50个基点,也就是美联储再次大幅加息,超出市场预期,全球市场难免再次动荡,A股或许也将面临调整。但早一步大幅加息,控制住通胀,加息“石头”落地之后,对A股未来表现的掣肘也会更小。

如果加息25个基点,比较符合市场预期,市场波动可能相对较小,A股也将进一步转向“关注国内经济复苏”——如果国内经济从之前的“复常”转向真正的“复苏”,A股将有望打破美联储制约,走出一段独立行情。

如果不加息或降息,情况就比较复杂了。一方面如前所述,可能会引起“恐慌”,或许也会打击外资的情绪,对A股不太有利。另一方面,市场也可能会把它解读为利好,迎来短期大幅反弹,但美联储加息的前景仍然扑朔迷离,市场也难有大行情。

不管怎么样,答案即将揭晓。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏